상속세 세율

상속세 과세표준을 구하고 나면 과세표준에 세율을 곱하여 산출세액을 산출할 수 있다.

이 글에서는 상속세 세율(상속세율)에 대해 알아본다.

| 상속세 세율 | 과세표준 × 세율 = 산출세액 |

과세표준을 구하기까지의 과정(상속세 계산 구조)에 대한 내용은 이 글의 바로 다음 글에 작성함.

| 과세표준 | 과세표준 = 상속재산 + 간주 상속재산 + 추장상속재산 - 비과세재산가액 - 과세가액불산입액 - 과세가액공제액 + 증여재산가산액 - 상속공제액 - 감정평가수수료 |

과세표준 및 상속세 계산구조 = 다음 글

관련 글 목록

이 카테고리의 글들은 일반인이 알기 쉬운 '상속세' 전반에 걸친 연작 시리즈입니다.

지난 글

1. 상속 용어 - 상속, 피상속인, 상속인, 직계비속, 직계 존속, 대습상속

2. 법정상속순위-배우자 상속순위-친자 서자 양자 친양자-특별 연고자

3. 법정상속지분과 기여분 - 협의분할 - 상속재산분할협의서 양식

4. [상속세율] 상속세 세율표-면제 한도액-세대를 건너뛴 상속

6. 민법상 상속재산-상속재산 조회-상속재산 찾기-안심 상속 조회

7. 안심 상속 원스톱 서비스-정부 24 안심 상속 조회

8. 간주 상속재산-상속세 계산법-사망보험금 퇴직금 신탁이익 합산

10. 비과세 재산가액 및 과세가액 불산입 후 상속세 계산법

11. 과세가액 공제-장례비 공과금-상속 채무 공제 후 상속세 계산법

12. 사전 증여재산 가산액- 합산 후 상속세 과세가액

13. 상속공제-기초공제-인적공제-자녀공제-미성년자 공제-일괄공제

20. 단기 재상속 세액공제-증여세액 공제-신고세액 공제

1. 상속세 세율

상속세 과세표준이 산출되었다면 여기에 세율을 곱하여 산출세액을 구하면 된다.

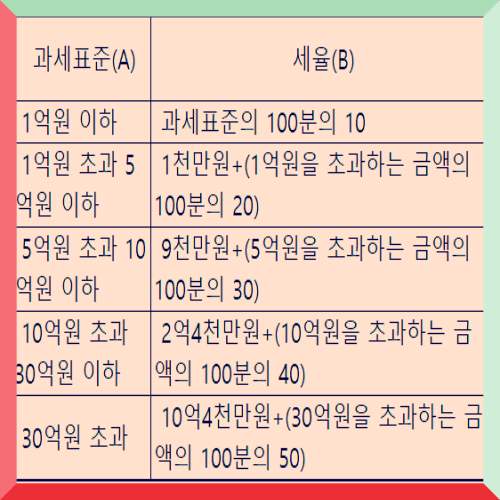

상속세율은 아래 표와 같다.

[표 1: 상속세 세율]

| 과세표준 | 세율 | 누진공제액 |

| 1억원 이하 | 10% | |

| 1억원 초과 5억원 이하 | 20% | 1천만원 |

| 5억원 초과 10억원 이하 | 30% | 6천만원 |

| 10억원 초과 30억원 이하 | 40% | 1억 6천만원 |

| 30억원 초과 | 50% | 4억 6천만원 |

상속세 및 증여세법 제26조(상속세 세율)에서는 다음과 같이 규정하고 있다.

[그림 1: 상속세 세율]

각각 다르게 표시된 위 2가지 내용은 사실 동일한 내용이다.

실제 사례를 들어 2가지 방식으로 각각 계산을 해보면 다음과 같다.(결과는 동일하다)

[산출 예시 1] : 위 (표 1)의 방식으로 계산한 결과

| 과세표준(A) | 세율(B) | 누진공제액(C) | 과세표준예시(D) | 산출세액(E) E=D*B-C |

| 1억원 이하 | 10% | 90,000,000 | 9,000,000 | |

| 1억원 초과 5억원 이하 | 20% | 10,000,000 | 400,000,000 | 70,000,000 |

| 5억원 초과 10억원 이하 | 30% | 60,000,000 | 900,000,000 | 210,000,000 |

| 10억원 초과 30억원 이하 | 40% | 160,000,000 | 1,200,000,000 | 320,000,000 |

| 30억원 초과 | 50% | 460,000,000 | 4,000,000,000 | 1,540,000,000 |

[산출 예시 2] : 위 (그림 1)의 방식으로 계산한 결과

2. 상속세 과세 최저한

상속세 및 증여세법 제25조에는 다음과 같은 법률 조항이 있다.

상속세 과세표준이 50만 원 미만이면 상속세를 부과하지 않는다.

상속세 및 증여세법 제25조 (상속세의 과세표준 및 과세 최저한)

① 생략

② 과세표준이 50만 원 미만이면 상속세를 부과하지 아니한다.

3. 세대를 건너뛴 상속에 대한 할증 과세

대습상속이 아닌 경우로서 (즉, 상속포기나 유언에 의하여) 직계비속인 손자 또는 손녀에게 세대를 상속하는 경우에는 산출세액의 30%를 가산한다.

그러나 다음 요건을 충족하는 경우에는 산출세액의 40%를 할증한다.(아래 2가지 모두 충족해야 함)

- 상속인 혹은 수유자가 미성년자에 해당하는 경우

- 상속재산 가액이 20억 원을 초과하는 경우

상속세 및 증여세법 제27조(세대를 건너뛴 상속에 대한 할증과세)

상속인이나 수유자가 피상속인의 자녀를 제외한 직계비속인 경우에는 제26조 에 따른 상속세 산출세액에 상속재산 중 그 상속인 또는 수유자가 받았거나 받을 재산이 차지하는 비율을 곱하여 계산한 금액의 100분의 30(피상속인의 자녀를 제외한 직계비속이면서 미성년자에 해당하는 상속인 또는 수유자가 받았거나 받을 상속재산의 가액이 20억 원을 초과하는 경우에는 100분의 40)에 상당하는 금액을 가산한다.

다만, 「민법」 제1001조 에 따른 대습상속(代襲相續)의 경우에는 그러하지 아니하다.

선순위 상속인의 상속포기에 의해 차순위 상속인이 재산 상속을 받을 경우 증여세는 과세하지 않는다.(상속세를 할증 과세한다.)