반응형

1. 단기 재상속 세액공제

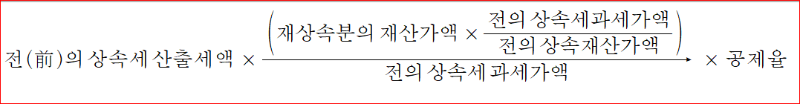

상속개시 후 10년 이내에 상속인의 사망으로 인하여 재상속이 이러어질 경우 이미 상속세 부과된 상속재산 가운데 재상속분에 대한 전의 상속세 상당액을 공제할 수 있다.

- 단기 재상속 공제세액 계산 시 적용하는 공제율

| 재상속기간(내) | 1년 내 | 2년 | 3년 | 4년 | 5년 | 6년 | 7년 | 8년 | 9년 | 10년 내 |

| 공제율(%) | 100 | 90 | 80 | 70 | 60 | 50 | 40 | 30 | 20 | 10 |

2. 증여세액공제

상속개시일로부터 10년 또는 5년 이내에 사전 증여한 재산이 있고 이 금액을 상속재산에 합산하여 산출한 경우 다음 중 적은 금액을 한도로 산출세액에서 공제할 수 있다.

| 1) | 증여재산에 대한 증여세 산출세액 |

| 2) | 상속세 산출세액 × 증여세 과세표준 / 상속세 과세표준 |

- 국세부과제척기간의 만료로 증여재산에 대해 증여세가 부과되지 않는 경우와 상속세 과세가액이 5억 원 이하인 경우 공제하지 않음

3. 외국 납부세액 공제

거주자의 국외 재산에 대해 외국법에 따른 상속세 과세가 있는 경우에는 다음 중 적음 금액을 한도로 공제할 수 있다.

| 1) | 외국에서 부과된 상속세액 |

| 2) | 상속세 산출세액 × 외국법령에 따라 신고한 과세표준/ 상속세 과세표준 |

4. 신고세액 공제

법정 신고기한 안에 상속세를 신고하는 경우에는 신고된 산출세액(세대 할증 세액 포함)에서 각종 세액공제액을 차감한 금액에 대해 다음의 신고세액공제율을 곱한 금액을 공제한다.

| 신고세액 공제율 | |

| 2019년 이후 증여분 | 3% |

| 2018년 1월1일부터 2018년 12월 31일까지 상속이 개시되거나 증여를 받은 부분 | 5% |

상속세 및 증여세법

부 칙 <법률 제15224호, 2017. 12. 19.>

제8조 (신고세액공제에 관한 특례)

2018년 1월 1일부터 2018년 12월 31일까지의 기간 동안에 상속이 개시되거나 증여를 받은 분에 대하여 제67조 및 제68조에 따라 과세표준을 신고하는 경우에는 제69조 제1항 각 호 외의 부분 및 같은 조 제2항 각 호 외의 부분의 개정규정에도 불구하고 “100분의 3”을 각각 “100분의 5”로 하여 제69조를 적용한다.

상속세 카테고리 글 중 일부 목록

1. 상속 용어 - 상속, 피상속인, 상속인, 직계비속, 직계 존속, 대습상속

2. 법정상속순위-배우자 상속순위-친자 서자 양자 친양자-특별 연고자

3. 법정상속지분과 기여분 - 협의분할 - 상속재산분할협의서 양식