반응형

기본세율-다주택자 중과세-비사업용 토지 세율, 양도소득세 세율 변동 연혁표

현재(2021년 이후)의 양도소득세 기본 세율과 2021년 이후의 양도소득세율, 부동산 및 부동산에 관한 권리, 기타 자산에 대한 양도소득세율, 비사업용 토지에 대한 양도소득세율, 1세대 2주택, 1세대 3주택자에 대한 양도소득세율 등을 기간 별로 종합적, 체계적으로 정리하는 글.

이 글은 일반인이 알기 쉬운 '양도소득세' 전반에 걸친 연작 시리즈입니다.

목차

- 양도소득세 기본 세율

- 2021년 이후 양도소득세율

- 2021년 이전의 양도소득세 세율

- 부동산 및 부동산에 관한 권리, 기타 자산에 관한 양도소득세율

- (2018년 4월 1일 이후~ 2021년 5월 31일 이전의) 다주택자 중과 및 비사업용 토지에 대한 세율

- (2021년 6월 1일 이후의) 다주택자 중과 및 비사업용 토지에 대한 세율

- (2021년 이후의) 비사업용 토지 양도소득세 세율

- (2021년 이전의) 비사업용 토지 양도소득세 세율

1. 양도소득세 기본세율

소득세법 104조 ①의 1, 55조 1항에① 의한 기본 세율

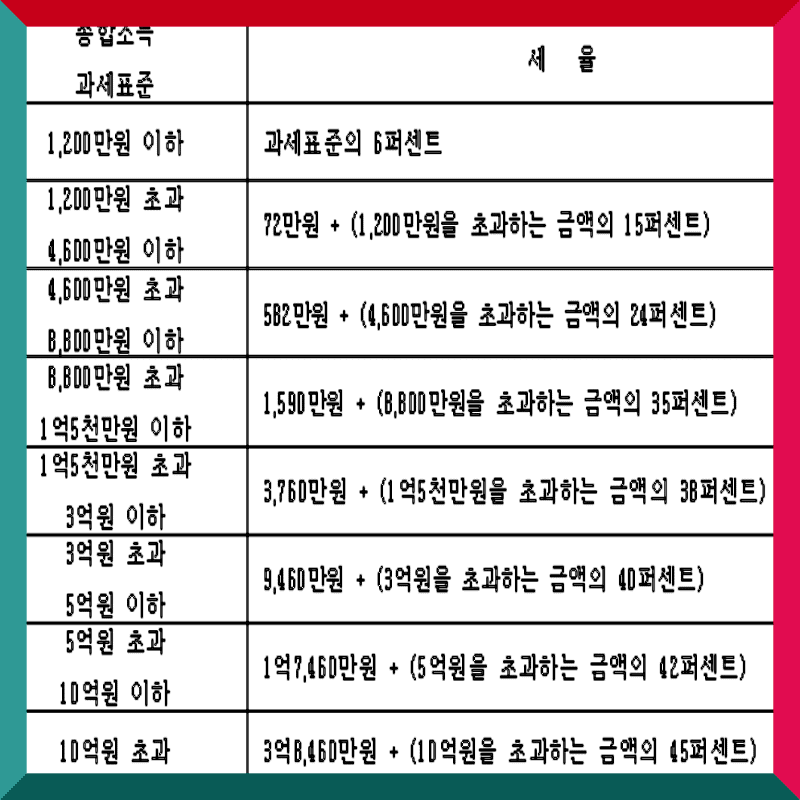

1) 현재(2021년 이후)의 양도소득세율

| 현재(2021년 이후)의 양도소득세 기본 세율 | ||

| 과표 | 세율 | 누진공제 |

| 1,200만원 이하 | 6% | - |

| 4,600만원 이하 | 15% | 108만원 |

| 8,800만원 이하 | 24% | 522만원 |

| 1.5억원 이하 | 35% | 1,490만원 |

| 3억원 이하 | 38% | 1,940만원 |

| 5억원 이하 | 40% | 2,540만원 |

| 10억원 이하 | 42% | 3,540만원 |

| 10억원 초과 | 45% | 6,540만원 |

위 소득세법 104조 ①의 1이란:

소득세법 제104조 (양도소득세의 세율)

① 거주자의 양도소득세는 해당 과세기간의 양도소득 과세표준에 다음 각 호의 세율을 적용하여 계산한 금액을 그 세액으로 한다.

이 경우 하나의 자산이 다음 각 호에 따른 세율 중 둘 이상에 해당할 때에는 해당 세율을 적용하여 계산한 양도소득 산출세액 중 큰 것을 그 세액으로 한다.

1. 제94조 제1항, 제1호ㆍ제2호 및 제4호에 따른 자산

제55조 제1항에 따른 세율(분양권의 경우에는 양도소득 과세표준의 100분의 60)

※ 제94조 제1항, 제1호ㆍ제2호 및 제4호란

소득세법 제94조(양도소득의 범위)

①

1. 토지

2. 다음 각 목의 어느 하나에 해당하는 부동산에 관한 권리의 양도로 발생하는 소득

가. 부동산을 취득할 수 있는 권리(건물이 완성되는 때에 그 건물과 이에 딸린 토지를 취득할 수 있는 권리를 포함한다)

나. 지상권

다. 전세권과 등기된 부동산임차권

4. 다음 각 목의 어느 하나에 해당하는 자산("기타 자산")의 양도로 발생하는 소득

(이하 기재 생략)

※ 제55조 제1항에 따른 세율이란

소득세법 제55조(세율)

① 거주자의 종합소득에 대한 소득세는 해당 연도의 종합소득 과세표준에 다음의 세율을 적용하여 계산한 금액을 그 세액으로 한다.

2) 2021년 이전의 양도소득세 세율

| 2012년 ~2013년 | 2014년 이후~2016년 | ||||

| 과표 | 세율 | 누진공제 | 과표 | 세율 | 누진공제 |

| 1,200만원 이하 | 6% | - | 1,200만원 이하 | 6% | - |

| 4,600만원 이하 | 15% | 108만원 | 4,600만원 이하 | 15% | 108만원 |

| 8,800만원 이하 | 24% | 522만원 | 8,800만원 이하 | 24% | 522만원 |

| 3억원 이하 | 35% | 1,490만원 | 1.5억원 이하 | 35% | 1,490만원 |

| 3억원 초과 | 38% | 2,390만원 | 1.5억원 초과 | 38% | 1,940만원 |

| 2017년 이후 | 2018년 이후~2020년 | ||||

| 과표 | 세율 | 누진공제 | 과표 | 세율 | 누진공제 |

| 1,200만원 이하 | 6% | - | 1,200만원 이하 | 6% | - |

| 4,600만원 이하 | 15% | 108만원 | 4,600만원 이하 | 15% | 108만원 |

| 8,800만원 이하 | 24% | 522만원 | 8,800만원 이하 | 24% | 522만원 |

| 1.5억원 이하 | 35% | 1,490만원 | 1.5억원 이하 | 35% | 1,490만원 |

| 5억원 이하 | 38% | 1,940만원 | 3억원 이하 | 38% | 1,940만원 |

| 5억원 초과 | 40% | 2,940만원 | 5억원 이하 | 40% | 2,540만원 |

| 5억원 초과 | 42% | 3,540만원 | |||

2. 부동산 및 부동산에 관한 권리, 기타 자산에 관한 양도소득세율

소득세법 104조①의 1, 2, 3, 4, 8, 9, 10, ④의 3, 4, ⑤, ⑦에 관한 사항

| 자산 | 구분 | ’09.3.16.~ ’13.12.31 | ’14.1.1.~ ’17.12.31 | ’18.1.1. ~ 3.31 | ’18.4.1.~ ’21.5.31 | ’21.6.1. ~ | |

| 토지,건물, 부동산에 관한 권리 |

보유 기간 | 1년 미만 | 50% | 50%1) (40%)2) |

50%1) (70%)2) |

||

| 2년 미만 | 40% | 40%1) (기본세율)2) |

40%1) (60%)2) |

||||

| 2년 이상 | 기본세율 | ||||||

| 분양권 | 기본세율 | 기본세율 (조정대상지역 내 50%) | 60% (70%)3) |

||||

| 1세대 2주택(1주택과 1조합원 입주권·분양권 포함)인 경우의 주택 | 기본세율 (2년 미만 단기 양도시 해당 단기양도세율 적용) |

보유기간별 세율(조정대상 지역 기본세율+ 10%p) |

보유기간별 세율(조정대상 지역 기본세율+ 20%p) | ||||

| 1세대 3주택 이상(주택+조합원 입주권+분양권 합이 3이상 포함)인 경우의 주택 | 보유기간별 세율 (지정지역 기본세율+10%p)2) |

보유기간별 세율(조정 대상지역 기본세율+ 20%p) | 보유기간별 세율(조정 대상지역 기본세율+ 30%p) | ||||

| 비사업용 토지 | 보유기간별 세율 (단, 지정지역 → 기본세율+10%p)4) |

||||||

| 미등기양도자산 | 70% | ||||||

| 기타자산 | 보유기간에 관계없이 기본세율 | ||||||

- 1) 2 이상의 세율에 해당하는 때에는 각각의 산출세액 중 큰 것(예:기본세율+10% p와 40 or 50% 경합 시 큰 세액 적용)

- 2) 주택(이에 딸린 토지 포함) 및 조합원 입주권을 양도하는 경우

- 3) 보유기간이 1년 미만인 것

- 4)’16.1.1. 이후(’ 15.12.31. 까지 지정지역은+10%) 모든 지역의 비사업용 토지

→ 비사업용 토지 세율은 기본세율+10% p(소득법 104조 ①의 8)

3. (2018년 4. 1~ 2021년 5. 31 이전의) 다주택자 중과 및 비사업용 토지에 대한 세율

| 구분 | 보유기간 | 세율 | 참고사항 | ||

| 주택 (’18.4.1.이후 양도분) |

2주택 | 조정대상지역 | 1년 미만 | 40% | 이 중에서 세액 큰 것 |

| 기본세율 + 10%p | |||||

| 1년 이상 | 기본세율 + 10%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 40% | |||

| 1년 이상 | 기본세율 | ||||

| 3주택 이상 | 조정대상지역 | 1년 미만 | 40% | 이 중에서 세액 큰 것 | |

| 기본세율 + 20%p | |||||

| 1년 이상 | 기본세율 + 20%p | (경합없음) | |||

| 지정지역 (’17.8.3. ~ ’18.3.31.) | 1년 미만 | 40% | 이 중에서 세액 큰 것 | ||

| 기본세율 + 10%p | |||||

| 1년 이상 | 기본세율 + 10%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 40% | |||

| 1년 이상 | 기본세율 | ||||

| 비사업용 토지 | 지정지역 (’18.1.1.이후) | 1년 미만 | 50% | 이 중에서 세액 큰 것 | |

| 비사업용토지세율*+10%p | |||||

| 2년 미만 | 40% | 이 중에서 세액 큰 것 | |||

| 비사업용토지세율*+10%p | |||||

| 2년 이상 | 비사업용토지세율*+10%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 50% | 이 중에서 세액 큰 것 | ||

| 비사업용토지세율* | |||||

| 2년 미만 | 40% | 이 중에서 세액 큰 것 | |||

| 비사업용토지세율* | |||||

| 2년 이상 | 비사업용토지세율* | (경합없음) | |||

* 비사업용 토지 세율 : 기본세율 + 10% p(소득세법 104조 ①의 8)

소득세법 104조 ①의 8에 의한 비사업용 토지 세율

4. (2021년 6월 1일 이후의) 다주택자 중과 및 비사업용 토지에 대한 세율

근거 법률: 소득세법 104조 ①, ④, ⑦

| 구분 | 보유기간 | 세율 | 비고 | ||

| 주택 | 2주택 | 조정 대상지역 |

1년 미만 | 70% | (경합없음) |

| 2년 미만 | 60% | 中 큰 세액 | |||

| 기본세율+20%p | |||||

| 2년 이상 | 기본세율+20%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 70% | |||

| 2년 미만 | 60% | ||||

| 2년 이상 | 기본세율 | ||||

| 3주택 이상 | 조정 대상지역 |

1년 미만 | 70% | 中 큰 세액 | |

| 기본세율+30%p | |||||

| 2년 미만 | 60% | 中 큰 세액 | |||

| 기본세율+30%p | |||||

| 2년 이상 | 기본세율+30%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 70% | |||

| 2년 미만 | 60% | ||||

| 2년 이상 | 기본세율 | ||||

| 비사업용 토지 | 지정지역 (’18.1.1.이후) | 1년 미만 | 50% | 中 큰 세액 | |

| 비사업용토지세율*+10%p | |||||

| 2년 미만 | 40% | 中 큰 세액 | |||

| 비사업용토지세율*+10%p | |||||

| 2년 이상 | 비사업용토지세율*+10%p | (경합없음) | |||

| 일반지역 | 1년 미만 | 50% | 中 큰 세액 | ||

| 비사업용토지세율* | |||||

| 2년 미만 | 40% | 中 큰 세액 | |||

| 비사업용토지세율* | |||||

| 2년 이상 | 비사업용토지세율* | (경합없음) | |||

- 비사업용 토지 세율 : 기본세율 + 10%p(소득세법 §104①8)

5. (2021년 이후의) 비사업용 토지 양도소득세 세율(소득세법 104조 ①항의 8)

| 구분 | 2021년 1월 1일 이후 ~ *2) | ||

| 과세표준 | 세율 | 누진공제 | |

| 세율 | 1,200 만원 이하 | 16% | - |

| 4,600 만원 이하 | 25% | 108만원 | |

| 8,800 만원 이하 | 34% | 522만원 | |

| 1.5 억원 이하 | 45% | 1,490만원 | |

| 3억원 이하 |

48% | 1,940만원 | |

| 5억원 이하 |

50% | 2,540만원 | |

| 10억원 이하 |

52% | 3,540만원 | |

| 10억원 초과 |

55% | 6,540만원 | |

- *2) 2009.3.16.~2012.12.31. 까지 취득한 자산을 양도하는 경우에는 기본세율 적용[소득세법 부칙 14조 (제9270호 08.12.26)]

6. (2021년 이전의) 비사업용 토지 양도소득세율(소득세법 104조 ①항의 8)

| 구분 | 2016.1.1.~ 16.12.31 *2) | 2017.1.1.~ 17.12.31 *2) | 2018.1.1.~ 202012.31 *2) | ||||||

| 과세표준 | 세율 | 누진공제 | 과세표준 | 세울 | 누진공제 | 과세표준 | 세율 | 누진공제 | |

| 세율 | 1,200 만원 이하 | 16% | - | 1,200 만원 이하 | 16% | - | 1,200 만원 이하 | 16% | - |

| 4,600 만원 이하 | 25% | 108만원 | 4,600 만원 이하 | 25% | 108만원 | 4,600 만원 이하 | 25% | 108만원 | |

| 8,800 만원 이하 | 34% | 522만원 | 8,800 만원 이하 | 34% | 522만원 | 8,800 만원 이하 | 34% | 522만원 | |

| 1.5 억원 이하 | 45% | 1,490만원 | 1.5 억원 이하 | 45% | 1,490만원 | 1.5 억원 이하 | 45% | 1,490만원 | |

| 1.5 억원 초과 | 43% | 1,940만원 | 5억원 이하 |

48% | 1,940만원 | 3억원 이하 |

48% | 1,940만원 | |

| 5억원 초과 |

50% | 2,940만원 | 5억원 이하 |

50% | 2,540만원 | ||||

| 5억원 초과 |

52% | 3,540만원 | |||||||

| 2009.3.16.~ 2015.12.31 *1): 2년 이상 보유 기본세율 2년 미만 보유 단기세율 * 소득세법§104⑥(14.1.1 개정) * 소득세법 부칙§20 (14.1.1. 제12169호) |

|||||||||

- *1) 지정지역에 있는 비사업용 토지에 대하여는 기본세율+10% p로 추가 과세하였음(그러나 해당 기간 동안 지정지역 없음)

- *2) 2009.3.16.~2012.12.31. 까지 취득한 자산을 양도하는 경우에는 기본세율 적용[소득세법 부칙 14조 (제9270호 08.12.26)